یکی از چیزهایی که معمولا مخالفان بیت کوین به زبان میآورند، نداشتن ارزش ذاتی است. در هنگام بحث کردن موافقان و مخالفان بیت کوین معمولا اولین چیزی که مطرح میشود، همین مسئله ارزش ذاتی است که موجب میشود تا حتی موافقان بیت کوین را هم به فکر فرو ببرد. اما کانر براون (Conner Brown)، دانشآموخته دانشگاه استنفورد، در مقالهای جذاب علاوه بر توضیح ارزش ذاتی به زبان ساده، اثبات کرده است که نداشتن ارزش ذاتی یکی از ویژگیهای فوقالعاده بیت کوین محسوب میشود. در ادامه متن کامل این یادداشت را میخوانید.

بیت کوین ارزش ذاتی ندارد: عالی است!

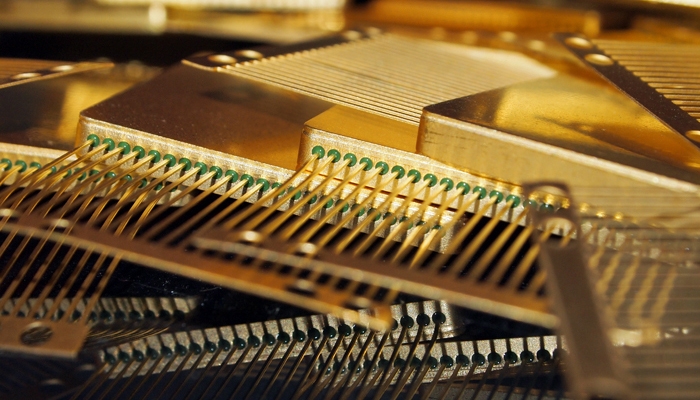

منتقدان بیت کوین علاقه زیادی به صحبت درباره مفهوم «ارزش ذاتی» دارند. آنها بر این باورند از آنجا که این ارز دیجیتال هیچ ارزش ذاتی بهعنوان یک کالای اقتصادی ندارد، نمیتوان از آن بهعنوان پول استفاده کرد. به عقیده آنها برای اینکه چیزی بتواند بهعنوان پول معتبر استفاده شود، ابتدا باید بهعنوان یک ماده ارزشمند از ارزش ذاتی برخوردار باشد و سپس بهتدریج، مردم از آن بهعنوان پول استفاده خواهند کرد. برای مثال، از طلا برای ساخت زیورآلات و نیز صنعت الکترونیک استفاده میشود و بههمیندلیل، میتواند وسیلهای برای ذخیره ارزش باشد.

طلا رسانایی مناسب و فلزی عالی برای ساختن قطعات الکترونیکی است

در مقابل، طرفداران بیت کوین نیز یک سری دلایل مشخص را برای رد این مسأله ارائه کردهاند. آنها بر این نکته تاکید داشتهاند که (۱) ارزش ذاتی، امری عینی و ۱۰۰ درصد مشخص نیست و (۲) بیت کوین بهخاطر اینکه امکان پرداختهای مقاوم در برابر سانسور را دارد، دارای ارزش ذاتی است.

من در اینجا با نظر مخالفان بیت کوین موافقم. بیت کوین به تنهایی فاقد «ارزش ذاتی» است. اما این نداشتنِ ارزش ذاتی برای بیت کوین (و البته دنیا) بسیار ارزشمند است. چرا؟ به زودی خواهید فهمید.

در ذهن یک مخالف بیت کوین چه میگذرد؟

مفهوم ارزش ذاتی، مفهومی با سابقه در تاریخ بشر است. حتی ارسطو نیز در مطلبی که درباره اهمیت پول نوشته است بر این مسأله تاکید میکند که پول «بهصورت ذاتی کاربردی است و به راحتی میتوان از آن برای زندگی استفاده کرد» و بهعنوان نمونه، به آهن و نقره اشاره میکند. بههمیندلیل، هیچ عجیب نیست که این مفهوم همچنان طرفدارانی دارد. هزاران سال است که کالاهای اقتصادی برای انسانها ارزشمند بوده و این موضوع برای هر همه ما آشکار است.

مفهوم ارزش ذاتی، یک مفهوم قدیمی است. بااینحال، این اصطلاح ارتباط مستقیمی با کارکردهای پولی ندارد. یک پول خوب باید قابلیتهای متعددی داشته باشد. برای نمونه، قابلیت جابهجایی و سهولت مبادله، کمیابی و دوام برای ذخیره ارزش و نیز تقسیمپذیر بودن از جمله این قابلیتها هستند. اما الزام به کالای اقتصادی بودن، جز هیچکدام از قابلیتهای اساسی پول نیست.

اما چرا منتقدان بیت کوین ادعا میکنند که پول باید دارای ارزش ذاتی بهعنوان یک کالای اقتصادی باشد؟

به نظر میرسد دو دلیل اصلی برای این امر وجود دارد.

سابقه تاریخی

بسیاری از منتقدان تنها به این دلیل تاکید دارند که بیت کوین فاقد ارزش ذاتی است؛ زیرا همه پولهایی که تاکنون دیدهاند، بهعنوان کالای اقتصادی نیز به کار میروند. به کلامی دیگر، این افراد در گذشته زندگی میکنند. بسیاری از افراد هم هستند که با تاکید بر رویههای گذشته، بر نادرست بودن روندهای نوین فناوری تاکید دارند!

اینکه همه شکلهای ارزش تاکنون دارای شکل فیزیکی بودهاند، به این معنا نیست که هر ابزار ذخیره ارزش الزاما باید دارای شکل فیزیکی باشد. جالب است بدانید در دوره شکلگیری اینترنت و تجارت الکترونیک، برخی افراد چنین دیدگاهی را درباره خرید از فروشگاههای فیزیکی مطرح میکردند. یکی از نویسندگان مجله نیوزویک در دهه ۹۰ میلادی نوشت از آنجا که در گذشته همواره فروش فیزیکی داشتهایم، اینترنت نمیتواند جایگزین فروشگاههای فیزیکی شود! منتقدان بیت کوین بر این نکته تاکید دارند که پول باید حتما یک کالای اقتصادی کاربردی باشد، زیرا در گذشته همواره این چنین بوده است!

در واقع، تاریخ نشان داده است که قرارگیری در فهرست کالاهای اقتصادی، یکی از الزامات پول نیست. نیک سزابو (Nick Szabo) در کتاب خود با نام «واکاوی: تاریخچه پول» (Shelling out: The Origins of Money) بر این نکته اذعان دارد که برخی جوامع از «اشیای بیمصرف» برای ذخیره و تبادل ارزش استفاده میکردند که برای نمونه میتوان به قطعات شیشهای اشاره کرد. این قطعات شیشهای که در افریقا و نیز امریکای شمالی پول شمرده میشدند، چندان بهعنوان کالای اقتصادی مورد استفاده نبودند. سنگهای رای (Rai) که توسط افراد قبیله یاپ (Yap) استفاده میشدند، از جمله مثالهای دیگر برای ذخیره ارزش هستند که جزو کالاهای اقتصادی به شمار نمیرفتند.

سنگهای رای؛ با این اندازه بزرگ، روزگاری به عنوان واحد پول مورد استفاده قرار میگرفتند. در اکثر مواقع نیاز به حمل آنها نبود و فقط مالکیتشان منتقل میشد.

دیدگاه اقتصاددانهای مکتب اتریش

بسیاری از کسانی که امروزه به برخورداری پول از ارزش ذاتی به عنوان کالای اقتصادی اشاره میکنند، از نظرات اقتصاددانهای مکتب اتریش نظیر میزس (Mises)، منجر (Menger) و روتبارد (Rothbard) بهره میگیرند. این اقتصاددانها بهشدت بر اهمیت پول و تأثیر آن بر جامعه تاکید داشتند.

منجر در کتاب مشهور خود با نام «درباره منشاء پول» (On the Origins of Money)، پول را بهصورت «این حقیقت که برخی از کالاهای اقتصادی مشخص به یک ابزار واسطه قابلقبول در سطح گسترده برای تبادل ارزش تبدیل میشوند» تعریف میکند.

میزس نیز بعدها بر اساس همین دیدگاه، به بیان نظرات خود میپرداخت. او در کتاب «نظریه پول و اعتبار» (The Theory of Money and Credit) مینویسد: «کالای اقتصادی را که علاوه بر پول بودن، بهعنوان یک کالای اقتصادی در تجارت کاربرد دارد، میتوان پول مبتنی بر کالای اقتصادی نامید. همچنین عنوان پول فیات (پول بدون پشتوانه یا همان پولهای رایج ملی) را میتوان نوعی از پول دانست که اعتبار قانونی خاصی را به همراه داشته باشد.»

لودویگ فن میزس، اقتصاددان مشهور اتریشی

بسیاری از منتقدان با بهرهگیری از نظرات این اقتصاددانهای مکتب اتریش از این ساختار قدیمی برای حمله به بیت کوین استفاده میکنند. نیلز وان در لیدن (Niels van der Liden) که یکی از نخستین منتقدان بیت کوین (در دورهای که بیت کوین ۷۷ سنت بود!) به شمار میرفت، بر این باور بود که بیت کوین نمیتواند پول باشد. دلیل این ادعای او این بود که «با بیت کوین نمیتوان هیچ کار دیگری انجام داد و فقط میتوان آن را مبادله کرد.» بههمیندلیل، او نتیجهگیری کرد چون از بیت کوین نمیتوان بهعنوان یک کالای اقتصادی استفاده کرد، نمیتواند کارکردی مشابه پول داشته باشد.

با وجودی که اقتصاددانهای مکتب اتریش فقط دو امکان برای پول (کالای اقتصادی بودن و یا فیاتبودن) را مطرح میکردند، باید پذیرفت که روزگار ما با آن دوران متفاوت است. در عصر دیجیتال، تمایز بین کالای اقتصادی و پول رسمی دیگر چندان مشخص نیست. واضح است که بیت کوین در هیچ کدام از این دو دسته اصلی قرار نمیگیرد. بیت کوین نه کالای اقتصادی فیزیکی است و نه هیچ دولتی آن را به رسمیت میشناسد. میتوانیم پول دیجیتال را به شکلی فرا قانونی ذخیره و یا مبادله کنیم. البته ویژگیهای پولی بیت کوین در دل کدهای آن است. بیت کوین کاملا دیجیتال است و بهعنوان پولی کاملا رها از محدودیتهای دنیای فیزیکی عمل میکند.

حل پارادوکس پول فیزیکی

اگر منتقدان بیت کوین دقت کنند، خواهند دید که دیدگاه میزس در راستای تأیید بیت کوین بوده است. او مسائل و مشکلات مربوط به پول مبتنی بر کالای اقتصادی را تشخیص داد، اما بااینحال، طلا را بهترین گزینه در میان همه گزینههای بد موجود میدانست. او در کتاب «نظریه پول و اعتبار» به این اشاره کرد که هر نظام مالی مبتنی بر طلا ممکن است به یک سری مشکلات جدی برخورد کند که این نه فقط بهخاطر نوسانات در بازار جهانی عرضه و تقاضا برای طلا، بلکه نوسانات در شرایط تولید شمش و نیز تغییرات تقاضای صنعتی برای آن است.

میزس بهدرستی به این اشاره میکند که استفاده از کالای اقتصادی بهعنوان پول سبب ایجاد ناهماهنگی قیمتی میشود که دلیل آن نیز تأثیر نوسانات در تقاضای بخش صنعت بر عرضه آن است. پولهای فیزیکی (نظیر طلا) همواره یک سری ویژگیهای خاص فیزیکی داشتهاند. طلا بهعنوان پول به کار میرود، اما این فلز بهخاطر همین ویژگیهای خاص فیزیکی (نظیر رسانایی بالا) از ارزش بالایی در صنعت (به ویژه الکترونیک) برخوردار است. جذابیت کالای اقتصادی موردنظر برای صنایع، سبب ایجاد اثراتی منفی بر روی پول میشود.

دنیای فیزیکی یک سری موانع پولی دیگر را نیز بههمراه دارد. چیزی را که در طبیعت یافت میشود، نمیتوان بهشکلی متوازن استخراج و توزیع کرد. این در حالی است که ساختار بیت کوین به شکلی است که استخراج آن کاملا قابل پیشبینی و متناوب است و همین سبب میشود بتوان وضعیت توزیع آن را حتی برای چند دهه آینده را نیز محاسبه کرد. این کار در بیرون از دنیای دیجیتال امکانپذیر نیست. امکان بررسی دقیق جزئیات تأمین یک کالای اقتصادی وجود ندارد. هر لحظه ممکن است یک نفر در یک نقطه از دنیا به مقداری طلا (که تا پیش از این از وجود آن آگاه نبودیم) دست یابد و بدون اینکه دارندگان فعلی طلا متوجه باشند، بازار عرضه را تغییر دهد. جالب است بدانید قرنها پیش، تاجران اروپایی که با برخی قبایل آفریقایی تبادل اقتصادی انجام میدادند، به شکل مخفیانه پول آنها را (که به صورت صدف بود) تولید میکردند تا بهاینترتیب، از قدرت اقتصادی این قبایل بکاهند. اما ماهیت دیجیتال بیت کوین به شکلی است که هر کسی میتواند از جزئیات فرایند تأمین آگاه شود و بداند تاکنون چه مقدار بیت کوین ایجاد شده است.

قطعات استخراج شده طلا؛ برخلاف باور عموم، آمار دقیقی از توزیع طلا وجود ندارد، مشکلی که بیت کوین آن را حل کرده است

با این تفاسیر، تکیه به دیدگاههای قدیمی اقتصاددانهای مکتب اتریش درباره پول نادرست است. این طور نیست که هر پدیده اقتصادی الزاما باید از دیدگاه این افراد تأیید شده باشد. جالب اینجاست که این متفکران از محدودیتهای خود آگاه بودند و امیدوار بودند پولی بهتر از پول مبتنی بر فلزات گرانبها در دنیا مورد استفاده قرار گیرد. شرایط امروزی به گونهای است که نیازمند بنیانهای تئوریک جدیدی هستیم و بیت کوین این فرصت را برای تغییر در اختیارمان قرار میدهد.

بیت کوین، کلیدی برای بازگشایی ارزش پنهان

در دنیای امروز، بسیاری از بهترین ابزارهای ذخیره ارزش، آنهایی هستند که بهعنوان کالای اقتصادی نیز کاربرد دارند. طلا، املاک و هر نوع شکل دیگر از پول مبتنی بر کالای اقتصادی را نمیتوان ذخیره ارزش دانست، زیرا میتواند خللی جدی در کارکردهایش بهعنوان کالای اقتصادی داشته باشد.

برای نمونه، کسی را در نظر بگیرید که مقداری طلا و یا سایر شکلهای سرمایه را ذخیره میکند و هدفش هم از این کار، حفظ پساندازش است. نگهداری از طلا در خانه یا هر جای دیگر، یکی از کارکردهای آن بهعنوان نوعی پول به شمار میرود. اما این کار میتواند پیامدهای اقتصادی ناگواری بههمراه داشته باشد. اگر تعداد زیادی از مردم به این کار دست بزنند، حجم زیادی از طلا از بازار جمعآوری شده و حباب قیمتی در بازار ایجاد میشود.

املاک نیز نمونه خوب دیگری است که به خوبی گویای جنبههای منفی این رویکرد است. امروزه بسیاری از افراد هستند که از املاک بهعنوان ابزاری برای حفظ و نگهداری از ثروت خود بهره میبرند. این رویه را گاهی «بتن طلایی» (golden concrete) هم مینامند.

مایکل استرن (Michael Stern) که یک فعال در زمینه ساختوساز است میگوید: «برخی از ثروتمندان در جهان بهدنبال یک گاو صندوق امن برای حفظ ثروت خود هستند» و بسیاری از آنها برای این کار به سراغ املاک در منهتن میروند. آنها آپارتمانهایی لوکس و تجملی را نه برای زندگی بلکه برای حفظ ارزش پول خود میخرند. گزارش سازمان آمار ایالات متحده نشان میدهد در بخشی از نیویورک، از هر سه واحد آپارتمانی، یکی حداقل ۱۰ ماه از سال کاملا خالی است. این روند فقط محدود به منتهن در نیویورک نیست و در بسیاری دیگر از شهرهای دنیا نیز دیده میشود. گاردین در گزارشی اعلام کرد رویکرد ثروتمندان برای سرمایهگذاری پول خود روی املاک لندن بهعنوان شیوهای برای حفظ ثروت بدون اینکه این املاک را اجاره دهند، سبب شده تعداد خانههای خالی در دو منطقه این شهر، رشد قابلتوجهی داشته باشد. هر قدر ثروتمندان بخشی از ثروت خود را بر روی این موارد سرمایهگذاری کنند، حباب قیمتی نیز بیشتر میشود. این روند میتواند بسیار خطرناک باشد.

با چنین اقدامی، نه تنها املاک خالی میمانند، بلکه مشوقهای بازار سالم برای توسعه ساختمانهای جدید نیز آسیب میبیند. بازار مسکن سانفرانسیسکو و سایر بخشهای کالیفرنیا را میتوان نمونه خوبی از این پدیده دانست. نقشه زیر نشانگر مقررات ساختوساز در سانفرانسیسکو است. نواحی زردرنگ، مناطقی هستند که حداکثر ارتفاع مجاز بنا در آنها ۴۰ فوت است.

این مقررات ساختوساز، مانعی در برابر توسعه مسکن ارزان برای تأمین تقاضای موجود در بازار است. یکی از دلایل تصویب چنین مقرراتی را باید در فشار صاحبان املاک بر مدیران دولتی برای ایجاد محدودیت در ساختوساز دانست. هدف از این کار نیز حفظ ارزش دارایی این ثروتمندان است. گزارشی جدید نشان میدهد که برخی از افرادی که سرمایه خود را روی خرید ملک گذاشتهاند، ساختوسازهای جدید را تهدیدی برای سرمایهگذاری خود میدانند. املاک برای بسیاری از ثروتمندان از اهمیت بالایی برخوردار است و سرمایهگذاری مهمی به شمار میرود. بههمیندلیل، این افراد تمایل دارند در برابر ساختوسازهای جدید که تهدیدی برای سرمایهگذاری آنها به شمار میرود، بایستند. خرید خانه برای بسیاری از افراد، بهترین شیوه برای حفظ ثروت است. بههمیندلیل، صاحبان املاک به لابیگری با مدیران دولتی میپردازند تا با محدودسازی عرضه، از ثروت خود محافظت کنند. میتوان نتیجهگیری کرد که بازار املاک با ایجاد کمیابی عمدی، بهعنوان ابزاری برای ذخیره ارزش به کار میرود.

استفاده از املاک برای ذخیره ارزش کشور را به بحران مسکن و رکود میکشاند

اما بیت کوین این مسأله را بهکلی حل میکند و همچنین یک گزینه جایگزین هم برای حفظ ارزش ثروت به این سرمایهگذاران ارائه میدهد. اگر صاحبان املاک به گزینههای دیگر برای حفظ ارزش بپردازند، از فشار ناشی از محدودیت عرضه و ساختوساز هم کاسته میشود. توسعه خانههای با قیمت کمتر سبب افزایش تراکم شهری و بهبود کیفیت زندگی برای ساکنانش میشود. نتایج یک مدلسازی نشان میدهد اگر سانفرانسیسکو بتواند تراکم مسکن خود را افزایش دهد، از حجم آلایندههای کربنی این شهر کاسته شده و برخی ویژگیهای مربوط به این شهر نیز بهبود مییابد.

طلا نیز نمونه دیگری در این میان است. اگر سرمایهگذاران طلای خود را فروخته و با آن بیت کوین بخرند، طلا که روزگاری بهعنوان ابزاری برای ذخیره ارزش کاربرد داشت میتواند در صنایع مختلفی نظیر الکترونیک، تجهیزات پزشکی و هوافضا به کار رود و حتی میتوان مصارف خوراکی آن را نیز شاهد بود. از طلای ذخیره شده در مناطق مختلف دنیا میتوان برای سودرسانی به جامعه بشری (از طریق محصولات ارزانتر و باکیفیتتر) استفاده کرد. بهاینترتیب، میتوان کارهایی را که تا پیش از این بسیار پرهزینه انجام میشد با قیمتی کمتر به انجام رساند. بیت کوین بهعنوان ابزاری جهانی برای ذخیره ارزش میتواند زمینه را برای استفاده گستردهتر از برخی کالاهای اقتصادی (همچون طلا) که برای ذخیره ارزش به کار میرود هموار سازد.

نتیجهگیری

انسانها بهجای ذخیره منابع ارزشمند موجود برای ذخیره ارزش، میتوانند بهسراغ بیت کوین بروند. بیت کوین امکان ذخیره ارزش را بدون اینکه به قیمت ذخیره کالای اقتصادی تمام شود فراهم میسازد. این شیوه ذخیره ارزش در دسترس همگان بوده، پایدار و بینالمللی است و بنیان اقتصاد متفاوت فردا را رقم میزند. با حرکت سرمایهگذاران به سمت بیت کوین، امکان دسترسی به مسکن بهتر و ارزانتر، زندگی شهری بهتر، محصولاتی با کیفیتتر و بسیاری موارد دیگر فراهم میشود.

بیت کوین، هیچ ارزش ذاتی ندارد و همین ارزشمند است.

درآمد کسب کرد، بلکه این مرورگر در میان کسانی که به امنیت و حفظ حریم خصوصی خود اهمیت میدهند و در نتیجه از طریق مرورگر بریو که نسخه اندروید و iOS آن در دسترس است، میتوانند امنیت خود را بالا ببرند نیز بسیار محبوب و مورد توجه است. سیستم پاداش دهی استفاده شده در این مرورگر می تواند برای اهدای پاداش در وبسایتهای مختلف و یا به سازندگان ویدیوها در یوتیوب مورد استفاده قرار گیرد. به عبارتی دیگر میتوان از طریق این مرورگر در ازای خدمات ارائه شده توسط وبسایت یا ویدیوی ساخته شده،

درآمد کسب کرد، بلکه این مرورگر در میان کسانی که به امنیت و حفظ حریم خصوصی خود اهمیت میدهند و در نتیجه از طریق مرورگر بریو که نسخه اندروید و iOS آن در دسترس است، میتوانند امنیت خود را بالا ببرند نیز بسیار محبوب و مورد توجه است. سیستم پاداش دهی استفاده شده در این مرورگر می تواند برای اهدای پاداش در وبسایتهای مختلف و یا به سازندگان ویدیوها در یوتیوب مورد استفاده قرار گیرد. به عبارتی دیگر میتوان از طریق این مرورگر در ازای خدمات ارائه شده توسط وبسایت یا ویدیوی ساخته شده،  که کاربران شرکتکننده را از طریق پرداختهای کوچکی که به آنها انجام میشود، تشویق میکند، مورد استفاده قرار میگیرد. بسیاری از افراد، استیمیت را با ردیت مقایسه میکنند، اما تفاوت کلیدی و مهم بین این دو پلتفرم این است که در استیمیت، سازندگان میتوانند از طریق کاربران، اهداف اصلی خود را تغییر دهند که این امر یک گام مهم و رو به جلو نسبت به پستهایی که قابلیت ثبت رای مثبت و منفی توسط کاربران، در آنها وجود داشت، به حساب میرود. بلاک چین استیمیت، با وجود صدها هزار کاربر، توکنهای خود را از طریق ایجاد محتوای هوشمند توسط کاربران خود، تولید میکند. توکنهای استیم (Steem) میتواند در صرافیهای مختلفی از جمله Poloniex, Bitwala و Bittrex، تبدیل به بیت کوین، شود. اگر به دنبال پلتفرمی هستید که با نگهداشتن آن بتوانید درآمد کسب کنید، استیمیت باید در بالای لیست شما قرار بگیرد.

که کاربران شرکتکننده را از طریق پرداختهای کوچکی که به آنها انجام میشود، تشویق میکند، مورد استفاده قرار میگیرد. بسیاری از افراد، استیمیت را با ردیت مقایسه میکنند، اما تفاوت کلیدی و مهم بین این دو پلتفرم این است که در استیمیت، سازندگان میتوانند از طریق کاربران، اهداف اصلی خود را تغییر دهند که این امر یک گام مهم و رو به جلو نسبت به پستهایی که قابلیت ثبت رای مثبت و منفی توسط کاربران، در آنها وجود داشت، به حساب میرود. بلاک چین استیمیت، با وجود صدها هزار کاربر، توکنهای خود را از طریق ایجاد محتوای هوشمند توسط کاربران خود، تولید میکند. توکنهای استیم (Steem) میتواند در صرافیهای مختلفی از جمله Poloniex, Bitwala و Bittrex، تبدیل به بیت کوین، شود. اگر به دنبال پلتفرمی هستید که با نگهداشتن آن بتوانید درآمد کسب کنید، استیمیت باید در بالای لیست شما قرار بگیرد. و iOS در دسترس است، دانلود کنید.

و iOS در دسترس است، دانلود کنید.